FIREにおける4つの形とは?実現のために必要な「資産寿命」を考えよう

公開日:2022/12/27

令和4年現在、20代以上の人の親は昭和生まれで、日本の経済が成長し人口も増える時代を経験しています。

日本はバブル崩壊以降、低成長が続いています。そのため、親世代による子どものためのお金のアドバイスには、令和の日本では通用しないものがたくさんあります。社会の実情からズレたアドバイスを鵜呑みにしていては、将来お金に困るかもしれません。

この記事では、昭和生まれの親世代のお金の常識で、令和になって大きく変わってしまったものについて解説します。

目次

昭和とはどんな時代だったのか?

20代以上の人の親世代が育った昭和とは、どのような時代だったのでしょうか。

終身雇用で勝手に給料が上がる

昭和の日本は、人口増加とともに経済がぐんぐん成長していました。

会社員の給料は勤続年数や役職によって上がっていき、新卒で入社した会社に定年まで勤め上げることも珍しくありません。60歳の定年退職時にはまとまった退職金を受け取り、公的年金の受給開始も60歳からでした*1。

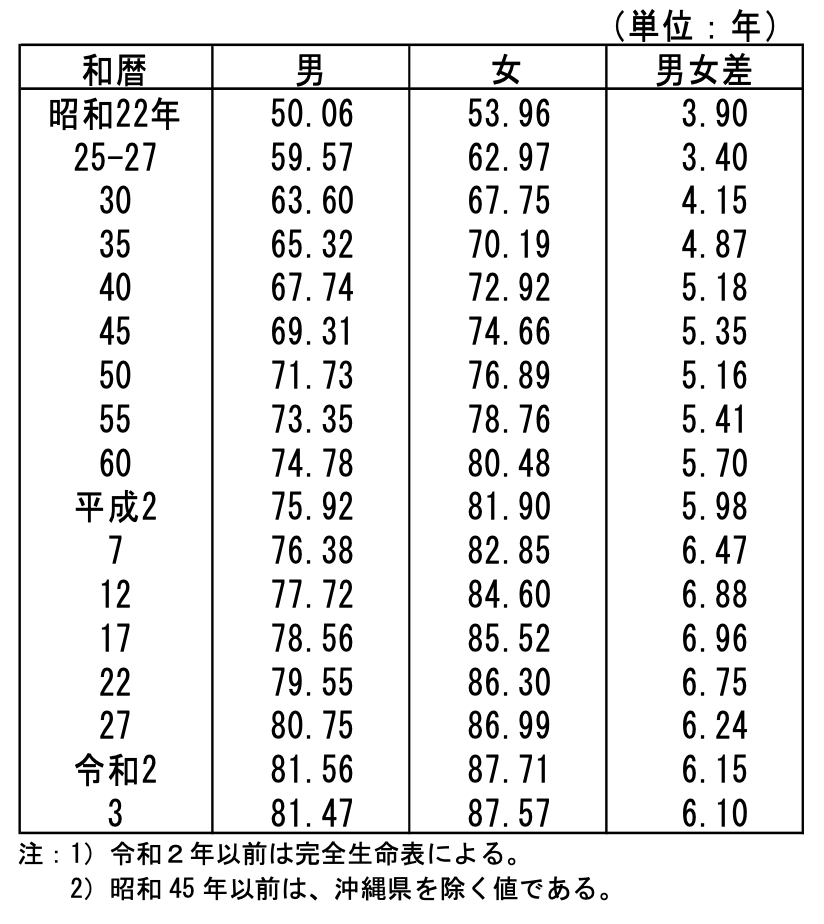

図1 平均寿命の年次推移

出所)厚生労働省「令和3年簡易生命表の概況」 p2より引用

図1のとおり平均寿命も今より短かったので、老後資金の枯渇などを心配することもあまりなかったわけです*2。

定期預金で100万円が12年で2倍に

日本企業の多くが設備投資などのために資金の調達を必要としたため、金融機関の融資の金利が上昇していきました。融資の金利が上昇すれば、預金金利も上がります。

たとえば、郵便局の定額貯金の金利は1974年(昭和49年)9月・10月、1980年(昭和55年)4月14日から11月30日まで過去最高の年8.0%でした*3。

定額貯金は半年複利の商品で、利息が利息を生みます。100万円を預け入れると9年目に元利合計が約202万円となる、今では考えられないような高金利でした。

ほぼノーリスクでこの金利であれば、一般の人が株式などでリスクを取る必要はなかったのです。

令和の日本はどう変わったのか

日本企業の多くが設備投資などのために資金の調達を必要としたため、金融機関の融資の金利が上昇していきました。融資の金利が上昇すれば、預金金利も上がります。

たとえば、郵便局の定額貯金の金利は1974年(昭和49年)9月・10月、1980年(昭和55年)4月14日から11月30日まで過去最高の年8.0%でした*3。

定額貯金は半年複利の商品で、利息が利息を生みます。100万円を預け入れると9年目に元利合計が約202万円となる、今では考えられないような高金利でした。

ほぼノーリスクでこの金利であれば、一般の人が株式などでリスクを取る必要はなかったのです。

令和の日本はどう変わったのか

さて、経済成長の昭和から平成を経て令和になりました。約30年後の日本はどうなったでしょうか。

少子高齢化の影響

人口が増えれば経済は拡大し、反対に減ると縮小していきます。

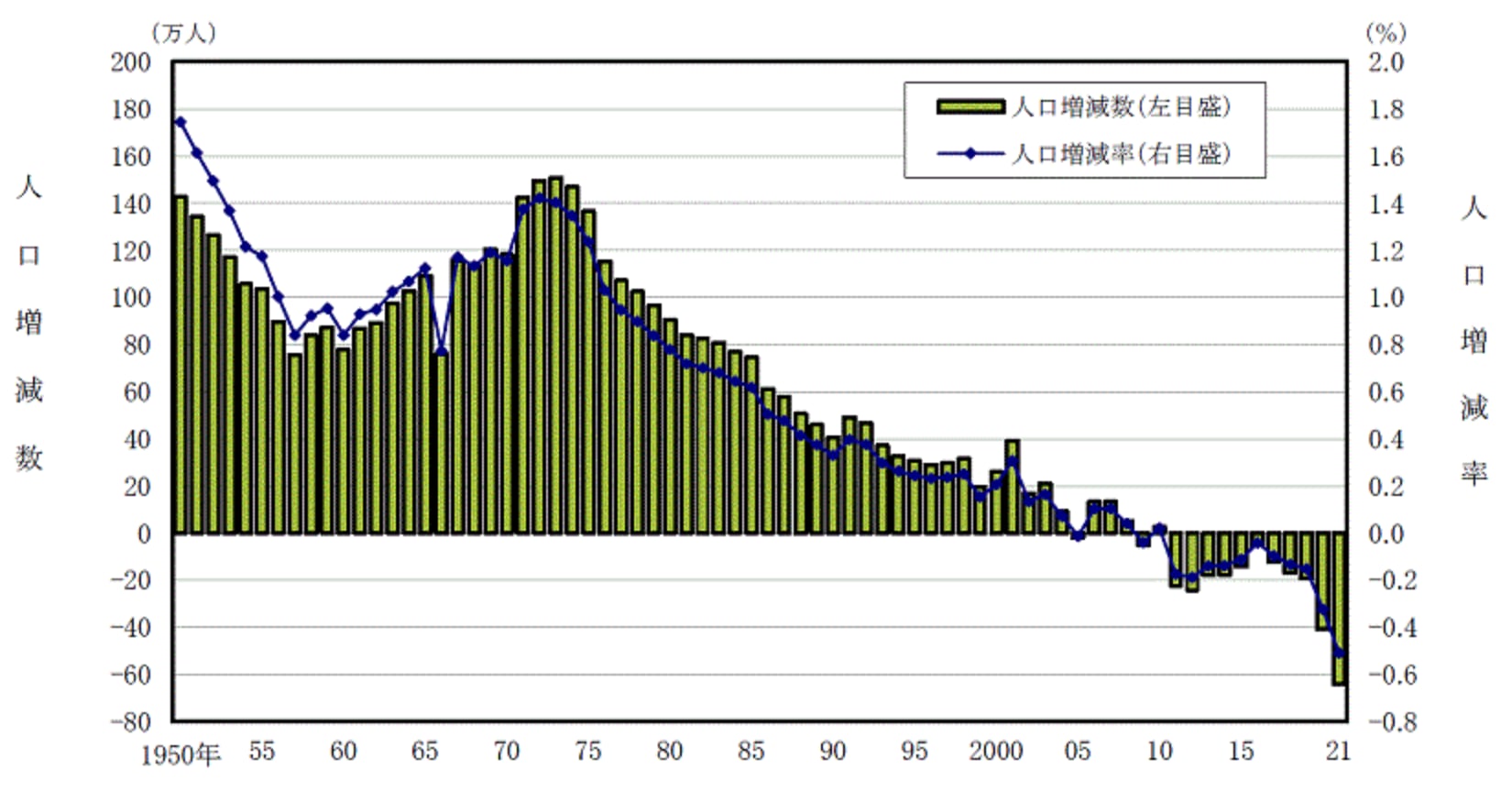

図2 総人口の人口増減数および人口増減率の推移(1950年~2021年)

出所)総務省「人口推計(2021年(令和3年)10月1日現在)」より引用

https://www.stat.go.jp/data/jinsui/2021np/index.html

図2のとおり、昭和から平成にかけて日本の人口は増加し続けていましたが、徐々に増加率は下がっていきます。

2005年に初めて日本の人口は減少し、2011年以降は連続して減少するようになりました*4。

図3 年齢区分別人口の割合の推移(1950年~2021年)

出所)総務省「人口推計(2021年(令和3年)10月1日現在)」より引用

https://www.stat.go.jp/data/jinsui/2021np/index.html

さらに図3から、昭和初期にはわずかだった65歳以上・75歳以上の割合が増え、15歳未満の割合が減り続けていることがわかります*5。

つまり、少子高齢化が加速しているわけです。少子高齢化は、以下のようなさまざまな悪影響を及ぼします。

・人手不足

・ 経済の縮小

・年金制度の維持が困難に

・定年延長(長く働かなければならない)

・国の財政悪化

デフレ下で給料も上がらず

日本は1991年にバブル経済が崩壊し、以降低成長の時代に入ります。2000年以降は継続的に物価が下落するデフレになります*6。

デフレとともに働く人の給料も上がらなくなりました。

表1.一般労働者の月額賃金の推移(単位:万円)

| 2001年 | 30.58 | |

| 2006年 | 30.18 | |

| 2011年 | 29.68 | |

| 2016年 | 30.4 | |

| 2021年 | 30.74 |

| 経過年数 | 2%の上昇でいくらになるか(円) | 10,000円の価値(円) |

|---|---|---|

| 0 | 10,000 | 10,000 |

| 5 | 11,041 | 9,039 |

| 10 | 12,190 | 8,171 |

| 15 | 13,459 | 7,386 |

| 20 | 14,859 | 6,676 |

| 30 | 18,114 | 5,455 |

筆者作成

現在1万円で買えたモノが30年後には約1万8,000円と2倍近くになり、価値は約45%も目減りしてしまうのです。

老後のために預貯金でお金を貯めていた人は、インフレのために資金不足になるかもしれません。そうなれば「預金は安全」どころか、かえってリスキーな資産となります。

これに対し投資は将来の受取金額は確定しませんが、積立投資では長期的には資産が増える実績データもあり、インフレへの対応も期待できます。*11

投資未経験の人は、つみたてNISAなどで少しずつでも投資を始めるとよいでしょう。

まとめ

経済成長の昭和から平成のバブル崩壊を経て、日本は少子高齢化の時代を迎えています。

親から言われたお金の常識が通用しなくなったのは、人口減少と高齢化によって社会の構造が変わったためです。

昭和時代と同じことをしていては、長い人生を乗り切れなくなるかもしれません。親の助言はありがたく受け、自分の考えで行動するようにしましょう。

資料一覧

- *1

出所)厚生労働省「いっしょに検証!公的年金」( 厚生年金の支給開始年齢は?)

https://www.mhlw.go.jp/nenkinkenshou/generation/50_60.html - *2

出所)厚生労働省「令和3年簡易生命表の概況」p2 - *3

出所)郵政資料館「研究紀要 第2号 安定成長期の郵便貯金」p86

https://www.postalmuseum.jp/publication/research/docs/research_02_05.pdf - *4 *5

出所)総務省「人口推計(2021年(令和3年)10月1日現在)」 https://www.stat.go.jp/data/jinsui/2021np/index.html - *5

三菱UFJ信託銀行 老後破産を避けるには?資産寿命を延ばす資産運用のポイント 「資産寿命」という考え方

https://magazine.tr.mufg.jp/90676 - *6

出所)総務省「統計が語る平成のあゆみ」 3.経済)

https://www.stat.go.jp/data/topics/topi1193.html - *7

出所)厚生労働省「令和3年賃金構造基本統計調査」

https://www.mhlw.go.jp/toukei/itiran/roudou/chingin/kouzou/z2021/dl/01.pdf - *8

出所)金融庁「金融審議会 市場ワーキング・グループ報告書 『高齢社会における資産形成・管理』」 P21・p32

https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603/01.pdf - *9

出所)金融広報中央委員会「知るぽると」(保険・共済)

https://www.shiruporuto.jp/public/document/container/hyakka/part2/hoken/hoken005.html - *10

出所)かんぽ生命「学資保険」

https://www.jp-life.japanpost.jp/products/detail_gaksi.html - *11

出所)金融庁「長期・積立・分散投資とNISA制度」p16

https://www.fsa.go.jp/policy/nisa/20170614-2/86_1.pdf - *12

出所)みずほ銀行「円預金金利」

https://www.mizuhobank.co.jp/rate_fee/rate_deposit.html - *13

出所)総務省「2020年基準 消費者物価指数 全国 2022年(令和4年)7月分」

https://www.stat.go.jp/data/cpi/sokuhou/tsuki/index-z.html

■お知らせ

私たちNTT Comは新たな価値を創出できるワークスタイルの実現を支援しています。

企業の働き方改善にご活用ください。

NTTコミュニケーションズのデジタル社員証サービス

スマートフォンをポケットにいれたまま、ハンズフリーで入室!

Smart Me®︎は、社員証機能をデジタル化することにより、物理的なカードを無くすことを目的にしています。

中でも入退館・入退室機能は、どこにも触れない入退認証を実現し、入館カードを常時携帯する煩わしさを解消します。

管理者は、発行・再発行のたびに掛かっていた物理カードの手配・管理コストが無くなるほか、

ICカードにはできなかった、紛失時に残るカードを悪用されるセキュリティリスクを低減できます。

この記事を書いた人

松田 聡子

明治大学法学部卒。金融系ソフトウェア開発、国内生保を経て2009年に独立系FPとして開業。企業型確定拠出年金の講師、個人向け相談全般に従事。現在はFP業務に加え、金融ライターとしても活動中。

保有資格:日本FP協会認定CFP・DCアドバイザー・証券外務員2種

JP

JP